Альфа банк - место в рейтинге банков по надежности и активам

«Альфа банк» входит в ТОП-5 устойчивых финансовых учреждений, благодаря следующим параметрам:

- Размер собственного капитала - 321 млрд. руб.

- Депозиты населения - 645 млрд. руб. (3 место).

- Размещение средств компаний - 826 млрд. руб. (5 место).

- Кредитование населения - 167 млрд. руб. (7 место).

ОАО «АБ Холдинг» (99,89% акций) и Alfa Capital Holdings (Cyprus) Limited (0,11% акций) - основные бенефициары финансового учреждения.

Показатели устойчивости

По нормативам Центробанка установлены следующие показатели:

- Моментальная оборачиваемость активов (Н2) - 137% при минимально допустимых ≥ 15%.

- Текущая оборачиваемость активов (Н3) - 134 % при мин. ≥ 50%.

- Показатели долгосрочной ликвидности (Н4) - 44 при мин. ≤ 120%.

- Обеспеченность собственными средствами (Н1.0) - 15.2 % при мин. ≥ 10 %.

- Обеспеченность базовым капиталом (Н1.1) - 8.3 % при мин. ≥ 5 %.

- Обеспеченность основными средствами (Н1.2) - 9.8 % при мин. ≥ 5,5 %.

Активы банка

АО «АЛЬФА-БАНК» - крупнейший банк РФ, занимающий 7 место по размерам активов. К 1 февралю 2017 года их параметр достиг 2408 миллиардов рублей. По данным годовой отчетности отмечается увеличение параметров на 0,47%. Положительные тенденции по активам негативно отразились на прибыльности произвольных инвестиций по формуле ROI: за отчетный период она снизилась с 2.58% до 0.34%.

По предоставляемым услугам кредитная организация лидирует в привлечении клиентских средств, имеющих диверсифицированную форму (между бизнесом и частными лицами), а размещает большую часть денег в кредитные линии.

Рейтинги кредитоспособности

Оценка американской компании S&P сообщает о сравнительно небольшой уязвимости «BB» по долгосрочным перспективам на международном рынке. Небольшая подверженность рискам отображена и по краткосрочным периодам, что определяет присвоение оценки «B». На отечественном рынке банк занимает позиции высокой кредитоспособности «ruAA». Прогнозы стабильные.

Международное рейтинговое агентство Moody's Investors Service присвоило банку оценку «Ba2», отображающую небольшие риски снижения рейтинга под ъ воздействием внешних факторов. Прогнозы отрицательные.

Американская корпорация Fitch Ratings опубликовала спекулятивный рейтинг «BB+» в долгосрочной перспективе и поставила аналогичную оценку «B» на ближайшие сроки. Прогнозируемые данные сообщают о возможном снижении рейтинга.

Национальное рейтинговое агентство присудило оценку «AAA», позволяющую убедиться в максимальной кредитоспособности на рынке РФ.

Динамика изменения ликвидных средств

Структура оборачиваемых активов:

По данным годовой отчетности видна отрицательная тенденция по обороту средств в кассе, что привело к уменьшению сумм в 2 раза. Средства на счетах в Центробанке уменьшены на 6%. Увеличились в сумме быстрооборачиваемые ц/б кредитных организаций и стран. Положительные перспективы отображены в графе корреспондентских счетов НОСТРО (на 2%), межбанковских краткосрочных обязательств и ц/б РФ. Общие показатели ликвидности с использованием дисконтов и корректировок увеличился за год с 228 до 380 миллиардов руб.

Текущие обязательства - структурные характеристики:

Незначительным изменениям подвержены депозиты частных лиц сроком от 1 года (на 16 млрд. руб.) и по краткосрочным периодам. Юридические лица увеличили объемы по долгосрочным вложениям, и показали положительные результаты по текущим счетам, разница в процентном соотношении составила 9% и 3% соответственно.

При этом уменьшились размеры корреспондентских счетов ЛОРО банков, что в денежном соотношении составило 5 млрд. руб. и межбанковских краткосрочных займов, что в сумме отразилось с 93 до 36 млрд. руб. Незначительным изменениям подвержены собственные ц/б и обязательства по погашению процентов, ожидаемого оттока средств (снижение годовых показателей - 2%).

В рассматриваемом периоде соотношение быстро оборачиваемых средств и ожидаемого оттока действующих обязательств достигает показателя 96.63%, что свидетельствует о недостаточном запасе прочности для преодоления оттока клиентской базы, но в силу крупных размеров кредитной организации этот отток маловероятен.

Изменение ликвидности в динамике:

По данным ЦБ, нормативы моментальной оборачиваемости средств Н2 на протяжении года поддерживали средние показатели, уравновешиваемые за счет майского и январского пика данных. Текущая ликвидность превышает минимальные значения на 50 и более п.п. Данные экспертной надежности повысились к концу года в 1,5 раза.

Отчетность по балансу

Доля активных средств, определяющих доходность финансовой организации, составляет 88.97% по отношению к общим показателям ликвидности, а процентные обязательства исчисляются в 78.09% по отношению к общей сумме пассивов. Доходные активы сопоставимы с усредненными данными по крупнейшим финансовым гигантам РФ (87%).

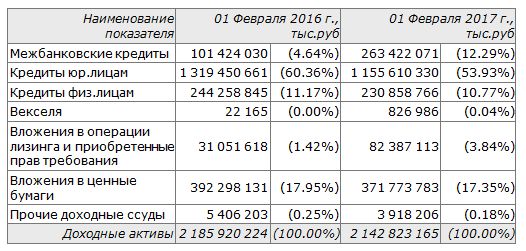

Доходность активов - сопоставление данных 2016 и 2017 года:

Небольшой спад отображен в графе, указывающей на кредитование частных лиц и компаний. В положительную сторону изменились суммы по векселям (на 8 млн. руб.), и в отрицательную по другим ц/б с 392 до 371 млрд. руб. Прочие доходные ссуды сократились за год на 0,07%. Общие показатели доходных активов снизились на 2.0% с 2185 до 2142 миллиардов руб.

Окупаемость оформленных займов:

Анализ годовой отчетности позволяет убедиться, что банк делает ставку на диверсифицированных займах с обременением в виде гарантий и поручительств. Общие показатели обеспеченности довольно высоки и в случае непогашения долговых обязательств, банк окупит выданные ссуды залоговым имуществом. Разница в сумме кредитного портфеля составляет 30 млрд. руб.

Обязательства по выплате процентных начислений клиентам:

Небольшие колебания отображены по средствам компаний и депозитам частных лиц (разница 2%). Уменьшены средства кредитных организаций, а общие показатели по процентным обязательствам повысились на 2.8% с 1829 до 1880 миллиардов руб.

Написать отзыв

Ваше имя:Ваш EMail: (не для публикации)

Ваш город:

Ваш отзыв:

Оценка: Плохо Хорошо

Введите код, указанный на картинке: